Weekly Brief 14-20.03.2020

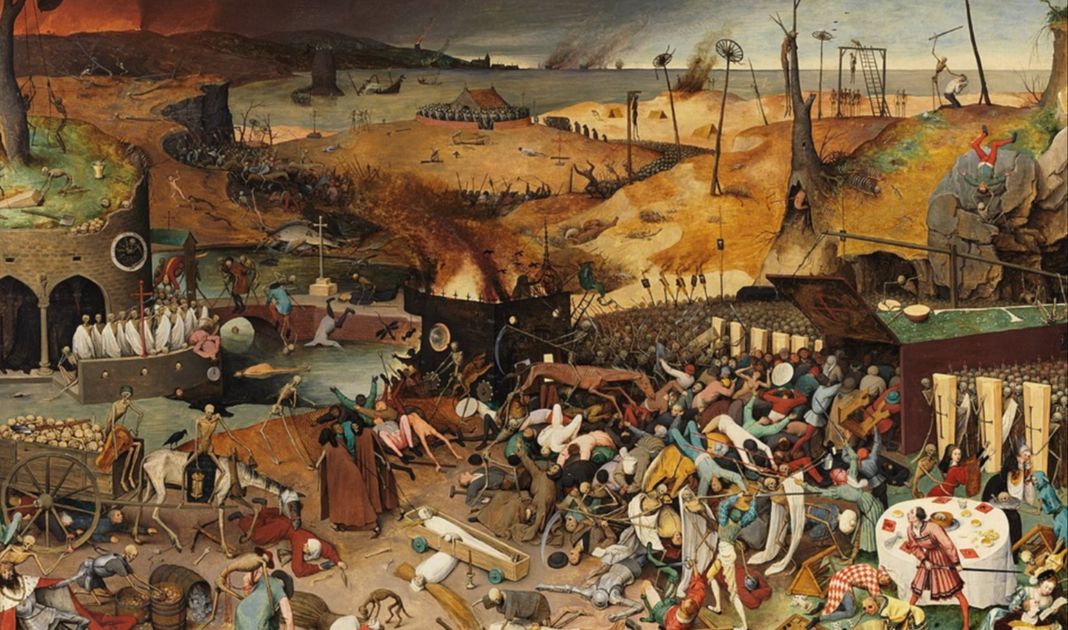

Triumf śmierci (obraz Pietera Bruegla starszego)

(Fot. wikipedia.org)

Dnia 20 marca liczba zarażeń wirusem SARS-CoV-2 przekroczyła 270 tysięcy; zanotowano ponad 11 tysięcy zgonów. O ile jeszcze w zeszłym tygodniu 40% zarażeń koronawirusem miało miejsce poza Chinami, o tyle teraz jest to już 70%. W czwartek Chiny ogłosiły, że nie zanotowały tego dnia ani jednego zachorowania, zarówno w najbardziej dotkniętej prowincji Hubei, jak i w całych Chinach kontynentalnych – jedyne nowe przypadki mają być „importowane”; w czwartek takich zachorowań było 39.

Także w czwartek Włochy wyprzedziły Chiny pod względem liczby zgonów; w kraju tym zmarło już ponad cztery tysiące osób (w Chinach 3245). Trzeba dodać, że do piątku wieczorem we Włoszech odnotowano nieco ponad 47 tysięcy przypadków; w Chinach niemal dwukrotnie więcej. Co gorsza, nijak nie można powiedzieć, że tempo przyrostu zarażeń we Włoszech zwalnia; w środę odnotowano ponad 4200 zachorowań i 475 zgonów, w czwartek ponad 5300 nowych zachorowań; w piątek już prawie sześć tysięcy zachorowań i 627 zgonów. Tego samego dnia granicę 10 tysięcy przypadków COVID-19 przekroczyły także: Iran (ponad 20 tysięcy zachorowań), Hiszpania (również ponad 20 tysięcy), Niemcy (16 666), USA (17 409) oraz Francja (12 612).

Po opisanym w poprzednim „Weekly Brief” wpompowaniu 1,5 biliona dolarów w rynek REPO Waszyngton kontynuował działania mające podratować nieco pikującą gospodarkę. W niedzielę FED ogłosił, że stopy procentowe zostaną „ścięte” do zera (z 1,00–1,25 punktów procentowych do 0–0,25). Ogłoszono także wart 700 miliardów dolarów program luzowania finansowego (quantitative easing, QE), polegający na skupie obligacji skarbowych (500 miliardów) oraz kredytów hipotecznych (200 miliardów). Nawiasem mówiąc, już w czwartek 19 marca FED wydał ponad połowę (275) ze wspomnianych wyżej 500 miliardów dolarów; prawdopodobnie jest to więc zapowiedź dalszych, nawet większych zakupów. W odpowiedzi na niedzielną decyzję FED rynki zareagowały dalszą paniką i wyprzedażą; w poniedziałek DJIA po raz kolejny notował rekordowe spadki (około 12%). Nawet te bezprecedensowe działania nie spowodowały więc uspokojenia nastrojów. Przedwczesny też okazał się tryumfalny tweet Donalda Trumpa, o którym wspominaliśmy w ostatnim „Weekly Brief” – chwilowa zwyżka na rynkach faktycznie okazała się „podskokiem zdechłego kota”.

Tymczasem w środę Donald Trump podpisał kolejny pakiet pomocowy, wart około 100 miliardów dolarów (ma on między innymi pomóc rodzinom osób zarażonych koronawirusem, zwiększyć pomoc dla bezrobotnych). Na horyzoncie widać już jednak znacznie większy – bo wart aż bilion dolarów – program pomocowy; w środę Trump miał zwrócić się do Kongresu o poparcie dla planu wsparcia amerykańskiej gospodarki i społeczeństwa. Połowa z tej kwoty miałaby zostać poświęcona na bezpośrednie wsparcie finansowe dla Amerykanów (dwa tysiące dolarów dla dorosłych, tysiąc dla dzieci w dwóch transzach); 300 miliardów na pomoc dla małych przedsiębiorstw, natomiast 200 miliardów na pomoc finansową dla sektorów szczególnie boleśnie dotkniętych przez kryzys, w tym linii lotniczych.

Tak więc pandemia koronawirusa w połączeniu z innymi czynnikami (wojna handlowa, problemy gospodarcze odziedziczone jeszcze po poprzednim kryzysie) sprawiła, że pomysły do niedawna będące jedynie ciekawostką nagle są zupełnie poważnie rozważane; decyzja Trumpa to nic innego jak propozycja wprowadzenia w USA (ze wszystkich krajów akurat tam!) Universal Basic Income. Dodajmy, że w ubiegłym roku propozycję taką wysuwał biorący udział w demokratycznych prawyborach Andrew Yang; wcześniej o podobnym rozwiązaniu myśleli (a nawet testowali je) na przykład Szwajcarzy. Jeżeli wierzyć słowom Stevena Mnuchina, pierwsze czeki opiewające właśnie na tysiąc dolarów mają zostać wysłane już za trzy tygodnie.

I te decyzje nie przyniosły jednak większej poprawy; Wall Street kończyła mijający tydzień na czerwono; DJIA, S&P 500 na przykład tracą już ponad 30% do rekordowych notowań z lutego. Co więcej, niechęć do podejmowania ryzyka sprawiła, że w systemie finansowym zaczęło brakować dolara; ów dollar shortage doprowadził z kolei do tego, że kurs tej waluty poszybował w górę, i to pomimo już nie setek, ale tysięcy miliardów dolarów wpompowanych w system finansowy, co z kolei fatalnie wpłynęło na przykład na kurs złotego. Owa zwyżka dolara będzie szczególnie bolesna dla państw posiadających znaczne zadłużenie zagraniczne denominowane w dolarach (dolar ma, na szczęście, niewielki udział w zadłużeniu zagranicznym Polski. Na koniec drugiego kwartału 2019 roku zadłużenie dolarowe wynosiło tylko 7,7% całości). Gorzej, że zadłużenie w euro – która to waluta również bardzo mocno zyskuje względem złotówki – stanowi 48,8% zadłużenia zagranicznego Polski).

W czwartek FED zdecydował się na uruchomienie linii kredytowej (450 miliardów dolarów) umożliwiającej bankom centralnym wymianę lokalnych walut (swap) na dolary. Unicestwieniu podlega więc również to, co miało być dziedzictwem prezydentury Trumpa – stan giełdy i rynków finansowych.

Podobne działania podjęła także Francja, przeznaczając 330 miliardów euro na pomoc przedsiębiorstwom oraz odraczając bądź też anulując konieczność zapłaty czynszu itp. We wtorek podobną decyzję podjął także rząd Jej Królewskiej Mości, informując o przeznaczeniu 330 miliardów funtów (355 miliardów euro) na wsparcie dla przedsiębiorstw. Skoro mówimy o Wielkiej Brytanii, to warto dodać, że w mijającym tygodniu Downing Street porzuciła obraną wcześniej drogę radzenia sobie z wirusem poprzez próbę wytworzenia „odporności stadnej” na nowy patogen. Stało się to w poniedziałek, gdy po opublikowaniu raportu wskazującego, że osiągnięcie pożądanego efektu byłoby prawdopodobnie okupione ogromną ilością zachorowań (z których 30% miałoby wymagać intensywnej terapii), premier Wielkiej Brytanii Boris Johnson oznajmił, że rząd podejmie zdecydowane działania.

Podobnie radykalne działania zaczął też podejmować Europejski Bank Centralny. W nocy ze środy na czwartek oznajmił, że przeznaczy 750 miliardów euro na zakup obligacji państw strefy euro (w tym również greckich). Ciekawe, jak podejdą do tej kwestii Niemcy. Szefowa ECB Christine Lagarde stwierdziła, że „nie ma granic” determinacja do utrzymania strefy euro. Trzeba jednak dodać, że podobnie jak decyzje Trumpa, również zapowiedź ECB nie wpłynęła na poprawę nastrojów na rynkach; te dalej pikowały, pogrążone w panice, odbijając się dopiero – i to tylko trochę – w piątek. Lagarde stwierdziła, że „duża część gospodarki została czasowo upośledzona”.

Reasumując: bankierzy, inwestorzy i fundusze inwestycyjne sprzedają wszystko, co nie jest przyspawane – stąd między innymi spadki cen złota, a więc tej lokaty kapitału, która w czasach niepewności powinna szybować.

Zresztą trudno dziwić się tej fali paniki; wpływ pandemii koronawirusa na zglobalizowaną ekonomię już okazał się ogromny – a wszystko wskazuje na to, że Zachód wciąż znajduje się w jej wczesnej fazie. Zdaniem JP Morgan w ujęciu kwartalnym wybuch pandemii spowoduje największą recesję od 50 lat. Analitycy JP przewidują, że w drugim kwartale gospodarka Stanów Zjednoczonych skurczy się o 14%; natomiast gospodarka strefy euro aż o 22%. Zdaniem analityków Deutsche Banku „łatwo wyobrazić sobie jeszcze czarniejszy scenariusz”. Dodajmy, że najgorszy kwartał wielkiej recesji (czwarty kwartał 2008 roku) przyniósł gospodarce USA spadek PKB jedynie o 8,75%. Prognozy te są dodatkowo uwiarygadniane przez dane spływające z Chin. Te unaoczniają ogrom strat spowodowany pandemią; w pierwszych dwóch miesiącach produkcja przemysłowa w Państwie Środka spadła o 13,5% (rok do roku); sprzedaż detaliczna natomiast aż o 20,5%; inwestycje w aktywa trwałe spadły o jedną czwartą.

Na fali owej implozji gospodarki zglobalizowanej coraz częściej dochodzą do głosu propozycje przeprowadzenia daleko idącej nacjonalizacji; w ubiegłym tygodniu Niemcy oznajmiły, że planują zrewidować swe nastawienie do kształtu łańcuchów dostaw, w szczególności produktów farmaceutycznych, i przenieść je „bliżej domu”. Zdaniem Altmaiera rozważana jest nawet nacjonalizacja, która miałaby być „dobrym pomysłem”. Ba, Altmaier stwierdził również, że Niemcy uniemożliwią sprzedawanie niemieckich przedsiębiorstw zagranicznym podmiotom; „nie może być żadnego tabu (…) czasowa i ograniczona pomoc publiczna musi być możliwa, podobnie jak zaangażowanie się aparatu państwowego”. Wtórował mu premier Bawarii: „Jeżeli większość ekonomii Bawarii i całych Niemiec w wyniku kryzysu znajdzie się w obcych rękach, to będziemy mieli do czynienia nie tylko z kryzysem zdrowotnym, ale również z poważnym zaburzeniem globalnego porządku ekonomicznego”.

Podobne sugestie zdaje się formułować również Donald Trump, szczególnie na tle problemów trapiących Boeinga. Pod pewnymi względami państwa Zachodu zaczynają więc naśladować Chiny; dzieje się tak nie tylko w zakresie działań mających na celu zahamowanie rozprzestrzeniania się epidemii (łącznie z propozycjami utworzenia podobnego systemu nadzoru nad zarażonymi, wysuwanymi na przykład w USA czy Izraelu), ale także recept ekonomicznych na naprawę zniszczeń spowodowanych przez wirus.

Mimo wszystko pomiędzy postępowaniem stolic europejskich czy Waszyngtonu a postępowaniem Pekinu istnieją pewne różnice. Na przykład wygląda na to, że Chiny, o ile z pewnością będą stymulować gospodarkę za pomocą inwestycji publicznych, w tym w 5G, nie zdecydują się na tak ogromne programy rozdawnicze co USA czy nawet EU. Jak do tej pory Ludowy Bank Chin (chiński bank centralny) nie zdecydował się na przykład na obniżenie stóp procentowych; z wyjątkiem zapowiedzianej wcześniej pomocy dla małych i średnich przedsiębiorstw nie słychać również na razie o dodatkowych funduszach przeznaczonych dla firm czy bail-outach. W przeciwieństwie do państw zachodnich Chiny nie odpaliły więc – przynajmniej na razie – finansowej bazooki.

Państwo Środka stara się natomiast jak najszybciej wrócić do pracy, aby wyciągnąć gospodarkę z czarnej dziury, w której znalazła się w wyniku epidemii (a dodać trzeba, że i wcześniej wykazywała ona oznaki spowolnienia). Według oficjalnych danych do końca ubiegłego tygodnia 95% dużych i 60% małych lub średnich przedsiębiorstw wznowiło pracę. Problem polega na tym, że gdy chińskie ogniwo globalnego łańcucha dostaw zostało na powrót scalone, to rozerwane zostały te znajdujące się w Europie i Stanach Zjednoczonych. To sprawia z kolei, że a) produkcja części towarów będzie podobnie upośledzona, jak miało to miejsce podczas szczytu pandemii w Chinach, oraz b) drastycznie spadnie – już spadł – popyt w Europie na część produkowanych w Chinach towarów.

Chiny w ogóle mocno zaangażowały się w walkę propagandową, w sposób oczywisty szukając okazji do skontrastowania swej postawy z tą prezentowaną przez USA. Można zresztą myśleć o postawie Chin, co się chce – i swobodnie kwestionować jej altruistyczne przyczyny – trudno jednak zaprzeczyć, że na tle postępowania USA, fatalnie zarządzającego kryzysem zarówno w kontekście wewnętrznym (długotrwałe ignorowanie problemu przez Donalda Trumpa, nagła zmiana podejścia do zarządzania tym kryzysem), jak i zewnętrznym (zamknięcie granic dla państw strefy Schengen, zamieszanie z Wielką Brytanią, która początkowo miała być wyłączona z tego zakazu, ostatecznie jednak również została nim objęta), obwieszczające koniec pandemii Chiny, które wysyłają następnie sprzęt medyczny i zespoły lekarzy za granicę, zdecydowanie w tym starciu wygrywają. Zwłaszcza że w tym samym czasie USA zdecydowały się nie tylko na nałożenie nowych sankcji na Iran (nie wspominając już o niezawieszeniu starych, o co apelował Teheran), ale także podwyższyły o 5% cła na europejski sektor lotniczy. Oczywiście wszystko to ma miejsce w momencie, gdy cały sektor lotniczy, od producentów samolotów po linie lotnicze, stoi nad przepaścią. Żeby nie być gołosłownym: w zeszłym tygodniu agencja ratingowa S&P obniżyła ocenę wiarygodności kredytowej Boeinga z poziomu AA- do BBB, przy czym pamiętajmy, że wszystko poniżej BBB- jest już uważane za aktywa śmieciowe. W związku z tym Boeing zaapelował do rządu federalnego o wsparcie finansowe w wysokości 60 miliardów dolarów. W podobnie złej sytuacji znajduje się także Airbus; pojawiają się informacje, jakoby prezydent Emmanuel Macron miał rozważać nacjonalizację tego przedsiębiorstwa. W tym kontekście wymowne były słowa, które wypowiedział premier Serbii Aleksandar Vučić, że „solidarność europejska jest fikcją”, a Serbia „zwraca się teraz ku Chinom”, w których „pokłada wszystkie nadzieje”.

Chiny nie wycofują się również z narracji, w myśl której wirus SARS-CoV-2 to, nie bójmy się użyć tego słowa, broń biologiczna, wytworzona przez USA; w jednym z programów chińskiej telewizji publicznej jeden z ekspertów stwierdził, że USA były w stanie dokonać tak istotnych postępów w pracach nad stworzeniem szczepionki, bo od dawna dysponowały precyzyjną wiedzą o tym konkretnym patogenie.

Co więcej – w mijającym tygodniu Pekin podjął decyzję o wydaleniu z Chin amerykańskich dziennikarzy (między innymi NYT, VoA, „Time”, WSJ, „The Washington Post”). Jest to odpowiedź na podjętą w lutym decyzję Białego Domu o zakwalifikowaniu szeregu chińskich agencji informacyjnych (w tym publicznej agencji Xinhua) jako „obcych agentów”, co skutkowało nałożeniem na nie ograniczeń w ilości personelu oraz narzuceniem konieczności rejestracji. Wszystko to nie pozostało bez reakcji Waszyngtonu; podczas czwartkowej konferencji prasowej Donald Trump stwierdził, że „świat płaci bardzo wysoką cenę za to, co oni [KPCh] zrobili (…), jeżeli wszyscy dowiedzieliby się o tym wcześniej, wirus mógł zostać powstrzymany jeszcze w miejscu, z którego przyszedł: w Chinach”. Stwierdzenie to, jak i nazywanie przez Trumpa SARS-CoV-2 „chińskim wirusem” jest z kolei kontynuacją narracji Białego Domu – ostro krytykowanej przez chińską administrację – w myśl której to Chiny są odpowiedzialne za wybuch pandemii i jej konsekwencje. Innymi słowy, wybuch pandemii jeszcze zaostrzył i tak zmierzające do nieprzyjemnego finału relacje pomiędzy USA a Chinami. W pewnym sensie można nazwać nowy koronawirus „wielkim katalizatorem”; z oczywistych względów przyspieszył on procesy, które prawdopodobnie i tak zaszłyby na tle wielkiej hegemonicznej rywalizacji pomiędzy Waszyngtonem a Pekinem. Wirus spowodował też krach na giełdach, kończąc 11-letni okres hossy – i w tym wypadku oznaki nadchodzącego spowolnienia widoczne były wcześniej, jednak pandemia obnażyła wszystkie braki i „wady konstrukcyjne” globalnego systemu finansowego w kształcie, który przyjął on po wielkiej recesji z 2008 roku.

Trudno jest wyrokować, jak będzie wyglądał świat, kiedy już skończy się przezeń przetaczać pandemia koronawirusa pierwszy raz wykrytego w Wuhan w listopadzie lub grudniu ubiegłego roku (LINK). Jak zmienią się łańcuchy dostaw, a wraz z nimi zglobalizowana gospodarka? Czy społeczeństwa zaczną rozliczać elity, nagradzając je za mądre decyzje lub karząc za domniemane błędy popełnione podczas prób zahamowania rozprzestrzeniania się choroby? Co się stanie, jeżeli – nie daj Boże – pandemia trwać będzie dłużej niż przewidywane obecnie dwa miesiące, a łańcuchy dostaw produktów żywnościowych również zaczną się rwać? Jak duże blizny na społeczeństwie zostawi koronawirus i jakie skutki przyniosą wszystkie działania – w tym mechanizmy inwigilacji i kontroli społecznej – wcielone w życie, aby to społeczeństwo kontrolować? Czy i jak zmieni się sam sposób sprawowania władzy, ów mityczny „system”? Na ile zniszczona wyjdzie z kryzysu ekonomia, jak powszechny stanie się interwencjonizm?

ROPA

Skrajnie niestabilny, częściowo na skutek zapaści gospodarczej wywołanej przez pandemię koronawirusa, a częściowo z powodu trwającej wojny cenowej, stał się również rynek ropy naftowej. Chociaż ubiegły tydzień zakończył się ostatecznie przeszło pięcioprocentowymi zwyżkami, po tym jak Donald Trump oznajmił interwencyjny skup ropy naftowej, który według amerykańskiego prezydenta ma być tak rozległy, jak to tylko możliwe. W rezultacie amerykańskie firmy wydobywać będą rekordową ilość ropy – ponad dziewięć milionów baryłek dziennie. Spadek cen poniżej 30 dolarów za baryłkę wywołał burzę, ponieważ znaczna część firm przemysłu naftowego w USA posiada liczne zaciągnięte zobowiązania i pożyczki. Mówi się nawet o bańce spekulacyjnej na papiery wartościowe podobnej do tej dotyczącej rynku nieruchomości w 2008 roku. Według ekspertów sytuacja na rynku faktycznie jest poważna, gdyż tylko cztery firmy są w stanie wypracować dochód przy ropie na poziomie 31 dolarów za baryłkę. Są to ExxonMobil, Chevron, Occidental Petroleum i Crownquest Operating LLC. Natomiast ponad 100 innych przedsiębiorstw ponosi przy takiej cenie straty. Większość z nich to małe i średnie firmy, które żeby się rozwijać, zaciągały w czasie prosperity duże ilości pożyczek. Są wśród nich firmy, dla których poziom zadłużenia liczony procentowym udziałem długoterminowych pożyczek w kapitale spółki wynosi znacznie ponad 60%, a są przypadki, w których utrzymuje się na poziomie 90%. Taka sytuacja stanowi duże zagrożenie dla systemu finansowego, ponieważ część banków (głównie regionalnych) posiada w swoich aktywach procentowo nawet do 100% takich możliwie toksycznych pożyczek. Według agencji Moody’s sektor posiada około 40 miliardów dolarów długów, których termin zapłaty przypada na ten rok.

W piątek cena rosyjskiej ropy Urals spadła poniżej granicy 20 dolarów za baryłkę. To jednak nie koniec złych wiadomości dla Kremla; w poniedziałek pojawiły się informacje sugerujące, że chiński konglomerat paliwowy Sinochem zrezygnował z zakupów ropy naftowej od rosyjskiego Rosnieftu. Byłby to z pewnością poważny cios dla Kremla, nie tylko dlatego, że Chiny są jednym z niewielu życzliwych Kremlowi państw, ale również dlatego, że Chiny są dla Rosjan znaczącym rynkiem zbytu. Jakby tego było mało, mówi się również, że amerykańskie firmy wydobywcze lobbują za nałożeniem na Rosjan dodatkowych sankcji, co miałoby zmusić Moskwę do rezygnacji z dalszego prowadzenia wojny cenowej. Prezydent Trump zapowiedział, że w momencie, który uzna za stosowny, włączy się w saudyjsko-rosyjskie rozmowy dotyczące cięć w wydobyciu. W odpowiedzi na słowa prezydenta rzecznik Kremla Dmitrij Pieskow powiedział, że Rosja ma dobre relacje z Saudami, jeśli chodzi o rynek ropy naftowej, i nie potrzebuje niczyjej interwencji.

Pod koniec tygodnia pojawiły się sygnały, że Rosja może jako pierwsza spuści z tonu; w czwartek wiceprezes Łukoilu stwierdził, że obawia się, iż ceny surowca mogą spaść do poziomu 15–20 dolarów za baryłkę (czego Rosjanie mieli sobie nie wyobrażać nawet „w najczarniejszych snach”). Warto również pamiętać, że cena ropy jest skorelowana z ceną rubla, a rosyjski budżet cierpi obecnie podwójnie: po pierwsze dlatego, że jak inne kraje również Kreml stara się wprowadzać programy stymulacyjne – wydatki z budżetu wzrosły o 25% rok do roku; w dwóch pierwszych miesiącach wyniosły one niemal 39 miliardów dolarów. I o taką właśnie kwotę mają być mniejsze wpływy budżetowe ze sprzedaży węglowodorów. Po drugie spadek produkcji przemysłowej i popytu na ropę naftową w ujęciu globalnym sprawił, że rosyjski budżet zasila znacznie mniej pieniędzy.

Ostatecznie piątek zakończył się kolejnymi spektakularnymi spadkami cen ropy; w wypadku surowca pochodzącego z USA spadki wyniosły 11%; Brent spadł o ponad 5%.

IRAK

W poprzednim „Weekly Brief” informowaliśmy o ubiegłotygodniowym ataku na bazę Taji w Iraku, w którego wyniku zginęło dwóch żołnierzy USA i Brytyjczyk, a rannych zostało 14 kolejnych – w tym jeden Polak.

Amerykanie oskarżyli o ten atak wspieraną przez Iran grupę Kataib Hezbollah. 12 marca w odwecie zbombardowali pięć magazynów broni, których zniszczenie miało „znacząco zmniejszyć zdolności do przeprowadzenia ataków na siły koalicji w przyszłości” – jak czytamy w oświadczeniu Departamentu Obrony USA. Jednak już 14 marca miał miejsce kolejny atak na bazę Taji. Według słów rzecznika sił koalicji pułkownika Mylesa Cagginsa na bazę spadło co najmniej 25 rakiet kalibru 107 mm, raniąc trzech Amerykanów i dwóch Irakijczyków.

Odpowiedzialność za ten atak wzięło niedawno utworzone ugrupowanie o nazwie Usbat al-Thairen (Liga Rewolucjonistów), które w ten sposób ogłosiło rozpoczęcie walki przeciwko siłom koalicji w Iraku. Atak był dobrze przygotowany i, co nietypowe, przeprowadzony za dnia, a nie pod osłoną nocy jak dotychczas.

W poniedziałek 16 marca siły koalicji do walki z ISIS ogłosiły, że w najbliższych dniach zaczną wycofywać żołnierzy z bazy al-Kaim, a wkrótce również z baz K1 i Key West. Setki żołnierzy zostaną przeniesione do większych baz w Iraku, ale również do Syrii i Kuwejtu. Po wycofaniu bazy będą wykorzystywane przez irackie siły bezpieczeństwa.

Według oficjalnego oświadczenia są dwie przyczyny takich działań:

1. Długoterminowe – wynikające z prawie całkowitego pokonania ISIS, co pozwala na zredukowanie personelu i baz do minimum niezbędnego, aby dalej wspierać działania irackich sił bezpieczeństwa.

- Krótkoterminowe – ochrona personelu przed pandemią COVID-19 (z tego też powodu zawieszone zostały wszystkie treningi).

Ponadto konsolidacja sił i środków wydaje się celowym i rozsądnym działaniem w obliczu coraz większej fali ataków na bazy koalicji oraz napiętych relacji na linii USA–Iran.

Autor

Albert Świdziński

Dyrektor analiz w Strategy&Future.

Trwa ładowanie...